Autoare: Elena Varta, director de programe la CPR Moldova – Centrul de Politici și Reforme

Evaziunea fiscală lipsește bugetul public de veniturile atât de necеsare pentru construcția drumurilor, școlilor, spitalelor și pentru o creștere economică de durată.

Statele devin tot mai conștiente de importanța transparenței pentru a combate evaziunea, inclusiv prin cooperarea și schimbul de informații interstatal. Țări, precum Grecia sau Noua Zeelandă, publică listele celor ce fac evaziune, iar altele, ca Finlanda, Islanda, Norvegia sau Suedia publică informații despre impozitele plătite și venitul cetățenilor. Marea majoritatea a statelor, însă, tratează informația fiscală ca fiind confidențială.

Ne-am propus să analizăm oportunitatea implementării unei reforme, precum publicarea informației legate de impozitele achitate, bazându-ne pe exemplul altor state. Credem că acest tip de mecanism trebuie, cel puțin, să fie înțeles, posibilele beneficii analizate și luată în considerare posibilitatea adoptării de către Republica Moldova a unor instrumente de transparență fiscală.

În ultimii ani, frauda fiscală și evaziunea fiscală au ajuns în vizorul organizațiilor și instituțiilor financiare internaționale. În aprilie 2016, fostul director general al Fondului Monetar Internațional, Christine Lagarde, sublinia că evaziunea fiscală la scară largă trebuie să devină o preocupare majoră și că transparența este cheia pentru rezolvarea acestei probleme.

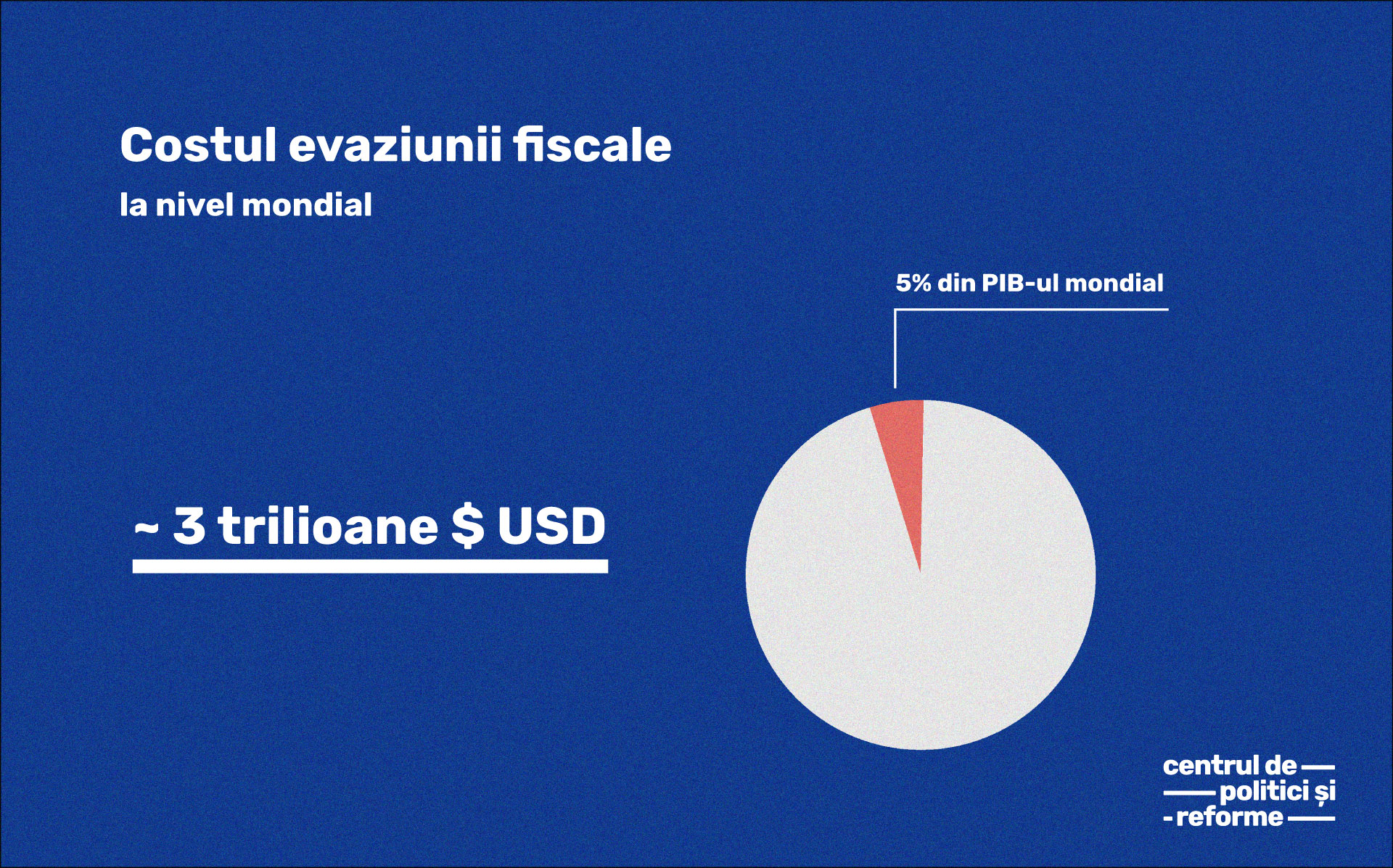

Evaziunea generează costuri colosale pentru guvernele statelor lumii. În 2011, Tax Justice Network a publicat date care sugerează că evaziunea fiscală, la nivel global, ne costă anual mai mult de 3 trilioane $ SUA, ceea ce reprezenta, la acel moment, mai mult de 5% din PIB-ul mondial. Fiecare al 6-lea dolar în lume nu este subiect al impozitelor, tocmai pentru că aceste venituri sunt intenționat ascunse de autoritățile fiscale.

Evaziunea fiscală alimentează economia informală și deficitul bugetar, creează un mediu ce presupune inexistența unei concurențe loiale, afectează redistribuirea veniturilor și încasările la buget, și crește inechitatea socială.

Țara noastră este unul din campionii regionali la capitolul evaziune fiscală. Aceasta din urmă a luat amploare în ultimii ani, ca și corupția, de altfel, ambele fiind puternic corelate. În ultimul deceniu, ponderea evaziunii fiscale în PIB, practic, s-a dublat. Evaziunea variază, în dependență de estimări, de la ⅕ din PIB-ul moldovenesc (1.6 mlrd USD) la ⅓ din PIB, sau mai mult de 2 mlrd USD, generând pierderi uriașe pentru buget. Evaziunea alimentează deficitul bugetar al R. Moldova și crește dependența țării de surse externe de finanțare.

Evaziunea se manifestă prin eschivarea de la achitarea impozitelor și contribuțiilor datorate bugetului de stat, bugetelor locale, bugetului asigurărilor sociale, dar și bugetelor fondurilor speciale. Ea poate lua forme diverse: eschivarea de la plata impozitelor, salariile în plic, neachitarea contribuțiilor de către agenții economici sau informații eronate în declarații. Contrabanda cu diverse produse din regiunea transnisterană (produse tutun, alcool etc.) intră și ea în această categorie. Pentru evaziune pot fi trași la răspundere atât persoanele juridice (întreprinderi, organizații, instituții), cât și persoanele fizice. În cazul celor din urmă, aceasta poate fi mai ușor detectată și se manifestă prin eschivarea de la prezentarea declarației cu privire la impozitul pe venit sau includerii unor date eronate în declarație. (Cod Penal, art. 244 și 241(1)).

Scandaluri legate de evaziune apar regulat în presă. Exemple recente, ajunse în vizorul mass-mediei în toamna acestui an, sunt legate, spre exemplu, de scheme de evaziune de peste 221 mln MDL, realizate de o întreprindere din Chișinău, ce a diminuat valoarea TVA-ul și impozitul pe venit. Banii au fost transferați în zone offshore, prin intermediul încheierii unor contracte fictive de vânzare-cumpărare a bunurilor cu companii nerezidente. Tot în luna septembrie, presa scria despre un alt caz de evaziune fiscală, în care au fost implicați mai mulți agenți economici, prejudiciind statul cu peste 30 milioane lei. Din păcate, astfel de cazuri nu sunt insulare.

Ponderea veniturilor fiscale în PIB

În RM, ca și în alte state cu un nivel înalt al corupției, administrația publică nu este eficientă în colectarea taxelor în buget. Ponderea veniturilor fiscale în PIB este cu atât mai mică, cu cât mai coruptă este o țară. În 2018, R. Moldova era mai aproape de coada clasamentului creat în baza indicelui de percepție a corupției, plasându-se pe locul 117 din 180 de țări analizate.

Acumulările reduse în buget creează alte probleme: statul nu mai este în stare să crească investițiile în infrastructură (drumuri, spitale, școli), nu poate majora salariile bugetarilor și nici să majoreze plățile sociale pentru unele categorii mai vulnerabile de cetățeni, ca pensionarii sau persoanele cu dizabilități. Și viceversa, pentru a putea face investiții în infrastructură și nu doar, un stat trebuie să aibă suficiente colectări la buget și deci o pondere a veniturilor fiscale raportate la PIB mai mare.

Estimările Băncii Mondiale în ceea ce privește veniturile fiscale (fără contribuțiile sociale) ale RM raportate la PIB (un instrument util pentru a măsura cât de bine o țară colectează taxele), indică o pondere mult mai mică, comparativ cu acum un deceniu. Dacă în 2007 acest indicator era de 20.6% (maximum înregistrat), în 2017 acest indicator a coborât la 17.44%. Totodată, indicatorul dat este mai redus, raportat la alte state.

Pentru comparație, statele cu cea mai mare transparență (inclusiv istorică) în domeniul fiscal au un indicator pentru anul 2017 de: 33% (Danemarca); 27.85% (Suedia); 24. 2% (Islanda); 22.5% (Norvegia) și 20.9% (Finlanda).

Grecia, o altă țară care aplică o parțială transparență fiscală, constrânsă de circumstanțe să sporească colectările fiscale la buget după declanșarea crizei datoriei publice are un coeficient de 26.3%, comparativ cu 19.77% în 2009.

Din rândul celor 6 țări membre ale Parteneriatului Estic și foste republici sovietice, un indicator mai înalt decât Moldova îl au: Georgia (23.6%), Armenia ( 20.8%) și Ucraina (20%). Țările Baltice, la fel au un coeficient mai mare (cu excepția Lituaniei -16.7%).

Cum diminuăm evaziunea? Creștem transparența fiscală!

Conform opiniei multor experți, penalitățile financiare nu sunt suficiente pentru a reduce evaziunea, ca și creșterea numărului controalelor, de altfel. Din contra, numărul mare al acestora poate naște mai multă corupție, în cazul în care contribuabilii interacționează cu funcționari neonești.

Pentru a preveni evaziunea fiscală, autoritățile unei țări trebuie să fie conștiente de faptul că, dincolo de parametri și metode clasice, există un șir de factori sociali sau psihologici care influențează evaziunea, precum: atitudinea față de impozit, normele sociale și corectitudinea (percepută a) sistemului de impozitare. Mai există un element care afectează conformarea contribuabilului – confidențialitatea, sau altfel spus – transparența.

Publicarea informațiilor legate de impozite este un instrument interesant de politică fiscală: avocații unei atare politici susțin că ea crește conformarea fiscală. Autoritățile statelor lumii sunt tot mai conștiente de importanța, dar și costurile utilizării transparenței. Transparența consolidează încrederea în instituții și proceduri, și descurajează abaterile prin creșterea riscului de detectare a contribuabililor evazioniști. Ea presupune și un preț, și anume pierderea parțială a confidențialității datelor.

Există o literatură destul de bogată în ceea ce privește politicile (de transparență) pentru a reduce evaziunea fiscală. Autorii pun în evidență mai multe metode, în rândul cărora se numără publicarea informațiilor legate de restanțieri („shaming penalties”), utilă atunci când este vorba de cei ce sunt mai puțin vulnerabili la penalități financiare. Unele experimente indică creșterea veniturilor fiscale cu 20% în rândul restanțierilor după publicarea online a numelui, adresei și altor informații de identificare a indivizilor, și businessului cu impozite neplătite. Acest tip de instrument a fost implementat în 23 din 50 de state în SUA, dar și în alte țări.

Alte metode legate de transparență sunt publicarea informațiilor din declarațiile fiscale, publicarea listei celor mai mari și mai responsabili contribuabili, publicarea impozitelor achitate de către toți contribuabilii etc.

În Republica Moldova se publică lista agenților economici contribuabili mari în Monitorul Oficial și pe pagina web a Serviciului Fiscal de Stat. Lista persoanelor fizice contribuabili mari nu se este afișată. Pe pagina SFS pot fi accesate și date legate de lipsa sau existența restanțelor față de buget.

Unele analize, precum cea realizată de o universitate din SUA -”Confidentiality and Taxpayer compliance”, sugerează că atunci când persoanele percep o reducere a confidențialității, au tendința să se conformeze. Autorii cercetării “Culture, compliance and confidentiality: Taxpayer behaviour in United States and Italy” au ajuns, de asemenea, la concluzia că publicarea informațiilor are efect pozitiv asupra conformării contribuabililor.

Cercetători de la Universitățile Harvard și Yale au explorat rolul stimulentelor sociale pentru creșterea conformării voluntare în rândul companiilor. Rezultatele studiului realizat în 2014, ce a inclus 32 de mii de companii din Bangladesh, subliniază importanța recunoașterii sociale pentru creșterea conformării și arată că în localitățile unde agenții economici deja se conformau, promisiunea publicării informației despre comportamentul firmelor, în ceea ce privește plățile fiscale, a dus la o creștere a conformării fiscale. Studiul demonstrează că stimulentele sociale pot crește conformarea și pot fi aplicate pentru a îmbunătăți colectarea taxelor. Efectul este explicat, parțial, și de faptul că publicarea informației în spațiile publice ar afecta și comportamentul consumatorului, încurajând, cel mai probabil, consumatorii să procure bunuri și servicii de la businessul care își respectă obligațiile fiscale.

Mai mult de 90% din țări au adoptat prevederi legislative ce presupun publicarea informațiilor financiare măcar pentru pentru unii funcționari publici. Însă cerințele specifice și nivelul de implementare variază destul de mult. Cel mai des, funcționarii publici trebuie să publice/dezvăluie venitul, activele și datoriile în proprietatea lor sau a membrilor de familie, în țară sau în afara țării. Un mecanism folosit mai rar pentru promovarea conformării fiscale este publicarea veniturilor și impozitelor contribuabililor online, așa cum face Norvegia și, într-o măsură mai mică, Pakistanul.

În ultima perioadă, s-a accentuat, la nivel internațional, o tendință de creștere a transparenței. Astfel, au început să fie publicate informații “sensibile”, ca salariile funcționarilor publici, contribuțiile individuale pentru campaniile politice sau chiar identitatea criminalilor sau a contribuabililor evazioniști. Unele companii private au început să facă publice informațiile legate de salariile angajaților.

Acest trend este și mai evident în domeniul transparenței fiscale. Cerințele privind transparența fiscală au crescut la nivel național, european și internațional. Este vorba de un trend ce a demarat în 2012, dar a luat amploare după publicarea Panama Papers, Paradise Papers și LuxLeaks. Comisia europeană a demarat o adevărată “revoluție a transparenței fiscale” în martie 2015.

Această tendință se datorează, în mare parte, eforturilor Grupului celor șapte (G7), Organizației pentru Cooperare și Dezvoltare Economică (OCDE) și Uniunii Europene. Noile principii promovează, în ceea ce privește legislația fiscală – transparența, desființarea paradisurilor fiscale și schimbul de informații la nivel mondial.

Evoluțiile cele mai spectaculoase au avut, totuși, loc în domeniul schimbului de informații între state, peste 120 de state semnând acorduri în acest sens. Semnatarii acordului sunt obligați să transmită informații fiscale altui stat. În acest caz este vorba despre informații legate de soldurile din conturile bancare și dobânzile nerezidenților.

Cum funcționează transparența fiscală în alte state?

În ceea ce privește transparența impozitelor, există un șir de state ce aplică acest instrument sau l-au aplicat la un moment dat.

Desigur, Norvegia este lider mondial atunci când vine vorba de transparența impozitelor. În fiecare an, în luna octombrie, sunt publicate informații legate de toate impozitele achitate. Presa analizează elementele care le captează atenția, dar și anomalii legate, spre exemplu, de diferențele de remunerare între femei și bărbați. Ceea ce face această țară absolut excepțională este faptul că informațiile din declarațiile fiscale pot fi accesate electronic. Din secolul al 19-lea informațiile despre numele, adresa, venitul, impozitele și averea, erau publicate în niște registre ce se afișau timp de câteva săptămâni în incinta primăriei sau oficiului fiscal din localitate. Mass-media locală, deseori, utiliza această informație pentru crearea diferitor ratinguri, în care includeau celebrități sau simpli cetățeni cu cel mai mare venit și avere.

În toamna lui 2001, pentru prima dată în istorie, ziarele naționale au transferat informațiile legate de declarațiile pe venit, primite de la autoritățile fiscale, pe paginile lor web. Din acel moment, site-urile ce aveau motoare de căutare pentru date fiscale au fost cele mai populare website-uri din Norvegia. Pentru a reduce numărul vizitatorilor sau pentru a evita eventuale abuzuri, în 2011 a fost introdusă necesitatea logării în sistem. De asemenea, persoana a cărei impozite au fost accesate, recepționează un email care o informează cine a fost autorul căutării. A fost introdus și un plafon (500) în ceea ce privește numărul de căutări pe lună. Excepțiile legate de aceste prevederi se aplică doar în cazul jurnaliștilor.

Un studiu realizat în Norvegia în 2014 (Taxes on the internet. Deterrence effects of public disclosure) concluzionează că după introducerea unei transparențe totale a impozitelor – venitul declarat de către agenții economici din Norvegia a crescut cu aproximativ 3%, generând o creștere de 0.2% a impozitelor colectate. Dat fiind că anterior publicării informației pe internet, existau deja informații publicate (în registre) privitor la impozite și venit, efectul de 3% pare să fie limitat anume de acest factor. Ceea ce înseamnă că, în alt context, publicarea informației pe internet ar putea avea efecte mult mai mari. Rolul determinant pentru creșterea venitului raportat l-a avut efectul dezaprobarii (“shaming effect”).

Puține țări practică publicarea informației fiscale la nivel individual, motiv din care efectele unui atare instrument au fost puțin studiate. Cu toate aceste, subiectul este deja pe agenda politică a mai multor țări.

Doar câteva țări, precum Finlanda, Suedia, Islanda și Norvegia au un nivel anumit de dezvăluire publică a impozitelor plătite de cetățeni, unele din ele publică declarațiile de venit, altele doar impozitele. Accesul public la informația legată de impozitele achitate de companii este permisă în Japonia, Suedia, Finlanda și Norvegia.

În trecut, au existat exemple de publicare a informațiilor fiscale și în alte țări, ca Franța, Italia și SUA. În SUA, spre exemplu, transparența fiscală are o istorie complexă și a fost aplicată atât în cazul cetățenilor, cât și cel al corporațiilor (în timpul războiului civil și în anii 1920, și 1930). Subiectul a revenit în atenția publicului începând cu 2003, iar în 2012, Președintele Obama propunea o reformă ce prevedea publicarea informațiilor legate de impozitele achitate de corporații.

În Japonia, publicarea impozitelor pe venit achitate de cetățeni și corporații a fost obligatorie în perioada cuprinsă între 1950 și 2004.

În 2008 autoritățile fiscale din Italia au pus pe internet declarațiile fiscale din 2005-2008 ale tuturor celor 38.5 mln de cetățeni. Guvernul italian a abandonat, însă, această practică imediat după declanșarea protestelor.

Unele țări preferă publicarea informației legate de restanțieri. În Grecia, pentru a descuraja evaziunea și a încuraja conformarea, prezentarea noului buget este acompaniată de informații privind numele contribuabililor evazioniști din anul precedent. În Noua Zeelandă, se publică un document numit – Ziarul Evazioniștilor Fiscali (“Tax Evaders Gazette”) care enumeră plătitorii de impozite care au fost urmăriți penal sau au achitat amenzi fiscale pentru pentru nerespectarea obligațiilor fiscale.

În Irlanda, anterior, se publica o listă anuală a contribuabililor evazioniști, iar acum se publică o informație trimestrială, într-o revistă oficială și în ziarele naționale, și locale. Agenția fiscală irlandeză spune că această măsură are menirea să ofere un motiv de descurajare continuă a evaziunii, inclusiv pentru “că este foarte probabil ca aceste listă să fie văzută de furnizori, clienți, parteneri de afaceri și prieteni”.

Un exemplu mai recent de implementare a unor politici de transparență fiscală este Pakistanul. În 2011, datorită unei evaziuni foarte răspândite, Pakistanul se plasa pe penultimul loc din cele 154 de țări în ceea ce privește ponderea veniturilor fiscale în PIB. În același an, apăruse o investigație conform căreia 70% din deputați nu și-au completat declarațiile fiscale. În 2014, Ministerul Finanțelor a autorizat publicarea sumei impozitului pe venit achitat de fiecare companie sau cetățean. De atunci, Pakistanul publică anual două registre sub formă de PDF – unul pentru deputați și unul pentru toți plătitorii de taxe. Registrele conțin date legate de numele, codul fiscal și impozitul achitat de fiecare contribuabil.

Această abordare neobișnuită a produs efecte. Deși conformarea e încă scăzută, există evidență că aceasta s-a îmbunătățit. În paralel, Pakistanul a lansat un alt program ce ține de recunoașterea publică și recompensă pentru top 100 contribuabili corporații, liberi profesioniști și salariați, prin oferirea unor privilegii și beneficii, dar și recunoaștere socială.

Studiul realizat în februarie 2019 de cercetători de la National Bureau of Economic Research, un think tank din SUA (“Pecuniary and non-pecuniary motivations for tax compliance: evidence from Pakistan”), cu contribuția unor renumite universități ca Harvard, ETH Zurich sau Universitatea din Zurich, arată că atât dezvăluirea publică, cât și recunoașterea socială a celor mai mari contribuabili a creat o creștere substanțială a contribuțiilor fiscale. Unul din primele efecte ale acestei politici a fost conformarea în ceea ce privește impozitele achitate de deputați, de la 30 la 90% în primul an de implementare.

În Grecia există atât secretul fiscal, cât și cel bancar, iar pentru încălcarea lor există prevederi în codul penal. Cu toate acestea, tot mai multe legi favorizează renunțarea la secretul fiscal în favoarea transparenței fiscale.

Spre exemplu, pe site-ul Ministerului Finanțelor grec (www.gsis.gr) oricine, fără logare, poate avea acces la lista restanțierilor ( persoane fizice și juridice).

Grecia, ca și Norvegia, acum o sută de ani, publica temporar (15 zile) lista contribuablilor în incinta primăriilor pentru a oferi posibilitatea, celor ce aveau obiecții, să se adreseze autorității fiscale competente. Această practică a durat până în 1917, când a fost introdus secretul fiscal.

Începând cu 2008, însă, a crescut necesitatea echilibrării bugetului de stat și deci a combaterii evaziunii fiscale, considerată una din cauzele principale a crizei datoriei publice și a deficitului bugetar. Troika europeană – Comisia Europeană, Banca Centrală europeană și Fondul Monetar Internațional – a identificat cele mai importante probleme și instrumente pentru redresarea situației, în rândul cărora necesitatea îmbunătățirii colectării taxelor și aplicarea unei mai mari transparențe fiscale pentru a combate evaziunea.

Grecia a fortificat, în primul rând, rolul autorităților fiscale în colectarea impozitelor. De asemenea, membrii guvernului, deputații, membrii Parlamentului European, proprietarii și acționarii presei scrise sau televiziunii, jurnaliștii, președinții și directorii executivi ai băncilor, judecătorii, avocații și politicienii sunt obligați să prezinte unei comisii speciale declarațiile fiscale. Publicarea acestei informații este permisă. De fapt, publicarea declarațiilor fiscale a politicienilor se face anual pe site-ul web al parlamentului grec și se bucură de o atenție deosebită din partea mass-mediei.

(Lipsa de) transparență în Moldova

În pofida acestui context internațional favorabil, în Republica Moldova, pe parcursul ultimilor ani, s-a făcut abuz de secretizarea anumitor tipuri de informații, invocându-se pretexte, precum securitatea națională și secretul de stat, secretul comercial, secretul fiscal sau protecția datelor cu caracter personal.

Bunăoară, acum doi ani, CPR expediase o solicitare adresată Serviciului Fiscal de Stat (SFS), legată de informația privind sumele încasate în bugetul de stat din contul impozitelor pe venit, achitate de deputații din Parlamentul Republicii Moldova. În răspunsul SFS din 30 iunie 2017, ni se comunica că informația legată de impozitul achitat de deputații moldoveni face parte din informațiile protejate de conceptul secretului fiscal, facându-se referință la articolul 19 (pct. 19) din Codul Fiscal (secret fiscal fiind “orice informație de care dispun organele cu atribuții de administrare fiscală, inclusiv informația despre contribuabil ce constituie secret comercial, cu excepția informației despre încălcarea legislației fiscale”).

CONCLUZII

Sub preșul secretului fiscal se pot ascunde probleme legate de evaziunea fiscală. Există suficiente motive sau justificări pentru păstrarea secretului fiscal? Menținerea acestuia, conform unor experți, are sens doar în condițiile în care contribuabilul declară venitul real și statul colectează nivelul corect de taxe. Din păcate, acesta nu este cazul în Republica Moldova.

Este absolut firesc ca cetățenii să cunoască cine își plătește impozitele și cine nu o face, cu atât mai mult când este vorba de deputați sau persoane ce dețin funcții publice. În cazul dat, din start, nu pot fi invocate motive, precum secretul fiscal.

Este logic să ne întrebăm, ce s-ar întâmpla dacă s-ar iniția o reformă a transparenței prin publicarea impozitelor achitate de toți contribuabilii? Este adevărat că implementarea unui atare instrument presupune și posibile efecte adverse, ca, spre exemplu, curiozitatea exagerată a unor cetățeni și renunțarea la o parte din confidențialitatea informațiilor considerate sensibile. În Norvegia fenomenul “spionării” pe site-urile ce publicau informații despre venit și impozite, până la aplicarea unor mecanisme pentru a reduce numărul accesărilor, luase așa o amploare, încât presa îi dăduse și un nume mai special – “pornografie fiscală”.

Însă aceste rezultate nedorite pot fi atenuate prin instrumente de genul celor folosite de același guvern norvegian, ce au redus căutările pe site-urile conținând date fiscale cu 88% și anume, anularea anonimatului căutărilor online și impunerea unui plafon pentru numărul acestora.

Ar fi păcat să nu recunoaștem că în era internetului, oferirea accesului public la unele informații deținute de Fisc reprezintă o oportunitate valoroasă de crowdsourcing. Organizațiile watchdog, jurnaliștii, cadrele universitare, dar și alți actori care pot monitoriza datele publicate despre impozite (sau dacă aplicăm o reformă revoluționară – informațiile din declarațiile fiscale), pot genera concluzii ce pot alimenta investigații serioase de corupție sau, pur și simplu, pot examina volume mari de informații, punând în evidență eventuale abuzuri.

Transparența impozitelor poate avea un șir de beneficii, cele mai importante fiind descurajarea evaziunii și ameliorarea conformării fiscale. Dat fiind că oricine poate observa discrepanța dintre venit și cheltuieli, plătitorii de taxe pot fi reticenți să raporteze un venit mai mic decât cel real.

În condițiile corupției endemice în sistem și incapacitatea fiscului de a urmări, și preveni evaziunea, un rol important îl pot avea observatorii – cunoștințe, rude, vecini- care își pot asuma rolul de avertizori (whistleblower), atunci când observă că impozitele achitate nu corespund nivelului de venit, consum ori avere. Informația publicată crește, astfel, costurile percepute ale evaziunii. Sub presiunea atenției publice, cetățenii ar fi mai puțin motivați să recurgă la scheme de evaziune. Transparența, totodată, crește încrederea în instituții și poate reduce percepția corupției.

De altfel, statele care practică de ani buni transparența impozitelor (și nu doar), sunt în topul clasamentelor mondiale privind independența justiției, libertatea presei, statul de drept, nivelul de bunăstare al populației și sunt cunoscute pentru un nivel scăzut al evaziunii fiscale și o pondere mai mare a impozitelor raportate la PIB, dar și un nivel (foarte) scăzut al corupției.

12 decembrie 2019

Articolele și informațiile sunt publicate în cadrul proiectului “A More Honest Government: Advancing Access to Information Standards in Moldova “, finanțat de National Endowment for Democracy și implementat în perioada septembrie 2018 – decembrie 2019.

Opiniile exprimate aparțin exclusiv autorilor și nu reflectă poziția oficială a instituțiilor finanțatoare.